以前の記事では、サラリーマンが個人事業主として副業する際の税務上の注意点を書きました。

-

-

副業するなら知らないとヤバい確定申告ー事業所得か雑所得か編

最近はサラリーマンの副業・兼業がインターネットやニュースでも話題に登ることが多くなってきました。 (以降、この記事では「副業」という言葉を使っていますが、複業とイメージしていただけると幸いです。「サラ ...

続きを見る

好評を頂きましたので、続編を書きたいと思います。

サラリーマンの副業パターンとしては、個人事業主以外にも自分が設立した会社の社長(オーナー社長)になる、というものがあります。

下の図のように、勤め先会社から会社員として雇われながら、自分の会社からも役員として雇われるケースです。

勤め先の給与からは源泉徴収されてるけど、自分の会社の役員報酬も源泉徴収必要なの?

勤め先では「年末調整」っていうのがあるけど、自分が作った会社でも必要なの?

会社を設立すると検討が必要な事柄が一気に増えますね。今回は上のようなお悩みに答えていきます。

本記事の内容です

役員報酬は給与所得

役員報酬は10種類の所得区分(※)のうちの給与所得になります。

(※)所得は10種類

- 利子所得・・・預貯金等の利子

- 配当所得・・・株式等の配当

- 不動産所得・・・不動産の賃貸による所得

- 事業所得・・・事業からの所得

- 給与所得・・・給料、賞与等

- 退職所得・・・退職手当

- 山林所得・・・山林の立木(りゅうぼく)の売却

- 譲渡所得・・・資産の譲渡

- 一時所得・・・生命保険の満期返戻金や競馬の払戻金

- 雑所得・・・1から9に該当しない所得

そして、サラリーマンとして勤めている先からもらっているのも、もちろん給与所得です。

つまり、2箇所から給与をもらっていることになります。

給与を2箇所以上から受け取る場合は、確定申告が必要

副業をしていない多くのサラリーマンは勤め先が源泉徴収と年末調整を行ってくれるので、確定申告の必要がありません。

しかし、勤務先が2箇所以上になる場合は、確定申告をしなければなりません。(※)

※ 2箇所勤務で確定申告が必要な場合は、厳密には以下のとおりです。(国税庁HPより)

2か所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得及び退職所得以外の所得金額との合計額が20万円を超える人

(注) 給与の収入金額の合計額から、雑損控除、医療費控除、寄附金控除、基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下で、かつ、給与所得及び退職所得以外の所得金額との合計額が20万円以下の人は、申告の必要はありません。

では、2箇所から給与所得がある場合の確定申告はどうすれば良いのでしょうか?

サラリーマンの給与と役員報酬がある場合の確定申告書をオンラインで作る方法

ここでは、国税の確定申告書作成コーナーを使って2箇所からの給与所得を含めた確定申告書を作る方法をご紹介します。

全く難しくありません。

以下の前提でAさんが申告書を作るとします。まだ説明していない用語は後でご説明します。

Aさんの前提:

- 勤め先のB社からの給与を受け取っている

- 自分の会社C社からの役員報酬を受け取っている

- 「主たる給与の支払者」= 勤め先のB社

- 「従たる給与の支払者」= C社(自分の会社)

- 年末調整はB社が実施

- 源泉徴収票をB社、C社からそれぞれ受けとった

確定申告書作成の手順は以下の通りになります(令和2年度版を使用)

step

1源泉徴収票が複数ある場合を選択

申告書の作成を開始すると、最初の方で申告書についての質問に回答させられます。

ここで源泉徴収票の枚数を聞かれます。

勤め先B社と自分の会社C社からの源泉徴収票がそれぞれ1枚ずつあるので、ここでは「いいえ」を選択し、次に進むボタンを押します。

step

2給与所得の入力するボタンをクリック

Step1で次に進むボタンを押すと、「収入金額・所得金額の入力」というページに移動します。

ここで給与所得の「入力する」ボタンをクリックします。

step

3主たる給与の支払者の源泉徴収票入力フォームへ移動

Step2で「入力する」ボタンを押すと、図のように源泉徴収票毎に入力するページに遷移します。

まずは主たる給与の支払者(勤め先B社)の源泉徴収票を入力します。

図中の上の「入力する」ボタンをクリックします。

step

4主たる給与の支払者の源泉徴収票を入力する

勤め先B社の源泉徴収票に書かれている数字を①から順にフォームに入力していきます。

赤枠で囲った③、④、⑤といった項目は年末調整を行った会社(勤め先B社)の源泉徴収票にしかない情報です。

これらも忘れずに入力します。

step

5従たる給与の支払者の源泉徴収票を入力する

最後に従たる給与の支払者(自分の会社C社)の源泉徴収票を入力します。

C社の源泉徴収票は以下の図のように、B社よりも入力項目は少なくなります。

これは、従たる給与の支払者では年末調整を行わなわず、各種控除を入力する必要がないためです。

副業としての役員報酬の確定申告は簡単ですが…

以上のStep1〜5に従えば、副業として自分の会社から受け取る役員報酬の確定申告は簡単にできます。

確定申告の段階ではシステムが自動的に給与所得を合計してくれるので、自分でアレコレ計算する必要はありません。

ですが、次なる疑問が出てきます。

年末調整はどっちの会社がやるんだよ?

っていうか、自分の役員報酬から源泉徴収するってどうやるんだ?

これらの疑問について深堀りしていきます。

副業で会社を作ったら知るべき源泉徴収と年末調整

主たる給与の支払者、従たる給与の支払者とはなんでしょうか?

答えは、以下の表の通りです。

| 給与の支払者 | 定義 |

| 主たる給与の支払者 | 主たる給与の支払者とは給与所得者の扶養控除等申告書を提出している先の会社 |

| 従たる給与の支払者 | 従たる給与の支払者とは、主たる給与の支払者以外の給与の支払者 |

給与所得者の扶養控除等申告書というのは、以下のような紙のことなんですが。。。これはサラリーマンの方なら年末調整の時に会社に出したことがあるのではないでしょうか?

この書類を提出する会社が主たる給与の支払者になります。そして、それ以外の会社が従たる給与の支払者になります。

じゃあ、どの会社に提出するのかって? -> 給与所得者の扶養控除等申告書を提出する先は、自分で判断して選択できます。(選択する必要がある、とも言えます)

はい。可能です。ですが、以下でご説明するように主たる給与の支払者は慎重に選択する必要があります.

自分の会社が主たる給与の支払者=自分の会社が年末調整を行う、という意味

自分の会社を主たる給与の支払者にすることは、可能です.

しかし、その場合には自分の会社が年末調整を行うことになります.

ダメです。勤め先を従たる給与の支払者に変更したことは、勤め先に伝えなければいけません。

所得税法で年末調整は主たる給与の支払者しか実施できないことになっており、あなた以外に主従を変更したことを勤め先に伝えてくれる人がいないからです。

また、仮に黙っていたとしても、会社の年末調整担当の人から「早く年末調整の紙(給与所得者の扶養控除等申告書のこと)出してよ」と言われたときに、説明せざるを得なくなります。

ですので、今年から自分の作った会社が年末調整を行うことは早めに勤め先に伝えておかなければ、年末調整ギリギリになって混乱が生じます.

また、もっと怖いのは次の節で説明するように源泉税の徴収もれが起こることです.

自分の会社を主たる給与の支払者とする場合は、前もって勤め先との調整が必要になるということ、肝に銘じておきましょう.

主たる給与と従たる給与で徴収される源泉税額は違う

従たる給与からも源泉徴収が必要です.

あなたの会社を従たる給与の支払者(年末調整をしない方の会社)とする場合、役員報酬から源泉税を差し引いて、差し引いた額を毎月納付する必要があります.

さらっと流してしまいましたが、役員報酬の確定申告のStep5でも、従たる給与の源泉税額を入力する欄が登場しますね.

そうですね.源泉税額は給与の額によって変動するので難しい感じがしますが、実際には簡単です.

国税庁が給与に応じた源泉税額を表にしてくれているからです。

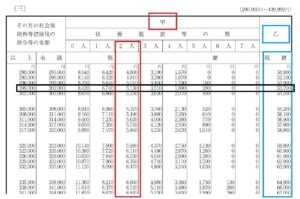

令和3年で使用するのは以下のような表になります。

(フルバージョンは国税HPを参照)

ポイントは、主たる給与は甲欄(赤色枠線)、従たる給与は乙欄(青色枠線)を参照する、という点です.

主たる給与か従たる給与かで、徴収される金額が異なるのです.表を見ると、従たる給与(青色枠線)の方が源泉税額が高いですね.

もし、あなたの会社が主たる給与の支払者になったとして、それが勤め先に伝わっていなかったらどうなるでしょう?

以下の表のように、勤め先は誤って主たる給与の支払者として源泉税を計算します

| 給与支払者の主従 | 参照する源泉税額 | 源泉徴収される額 | |

| あなたの会社 | 主 | 甲欄 | 正しい |

| 勤め先の会社 | 主(誤っている) | 甲欄 | 本来より少ない額 |

表の通り、勤め先の会社は、従たる給与ベースの源泉税額より少ない源泉税額を納付してしまいます。

つまり、源泉税の徴収もれが起こってしまうのです!

これが税務署に指摘された場合、延滞税というペナルティが勤め先に課されることになります。

納付期限から2か月を過ぎると、年利14.6%でペナルティが増えていきます!

最終的には主たる給与の支払者の変更を伝えなかった「あなた」が責任を問われることになってしまいますので、恐ろしいですね。

しつこいようですが、自分の会社を主たる給与の支払者とする場合は、前もって勤め先との調整が必要になるということ、肝に銘じておきましょう.

役員報酬の源泉徴収と年末調整の方法を解説

自分の会社を設立し、役員報酬を主たる給与として自社で年末調整もやることにしたと仮定します。

この場合、役員報酬がらみでやるべきことは3つあります。

- 役員報酬の源泉徴収

- 年末調整(と法定調書提出)

- 確定申告

3の確定申告についてはすでに解説済みですね。

1の源泉徴収と2の年末調整について、手順を説明していきましょう。

源泉徴収の手順

源泉徴収というのは、役員報酬を支払う側(あなたの会社)があなたに代わって税金を納付する制度です。

具体例で説明していきます。

- 役員報酬の支払日・・・2021年4月23日

- 報酬の金額・・・30万円(社会保険料等控除後)

- 扶養親族等の数・・・0人

源泉徴収の手順は以下の通りになります。

step

1源泉税額を計算する

【役員報酬支払日まで】

源泉徴収税額表の甲欄を参照して徴収する所得税の額を計算します。

社会保険料等控除後の金額が30万円で、扶養親族0人の場合、徴収する額は8,420円です。

step

2所得税を差し引いた額を会社が支払う

【2021年4月23日」

300,000 - 8,420 = 291,580円 を 役員報酬としてあなたに支払います。

step

3源泉徴収した所得税を納付

【2021年5月10日まで」

8,420円 を 国に納付します。

(補足: 差し引いた所得税は、給与を支払った月の翌月の10日までに国に納めなければなりません)

以上です。

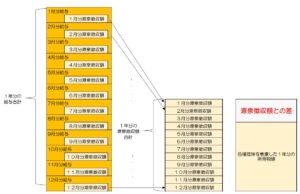

尚、給与を支払う従業員等が常時10人未満の場合、会社は源泉徴収した所得税を半年分まとめて納付できる特例があります。

社長一人の会社の場合は、毎月納付せずに、半年に1回納付することも可能なので、会社の設立間もないころは半年分まとめて納付する方が手間は少なくなります。

年末調整と法定調書提出の手順

年末調整って、何のためにやるかご存じですか?

簡単にいうと源泉徴収した税額と、本来あるべき所得税額の差を埋めるためです。

下の図のように、年間の源泉徴収額の合計(真ん中の箱)は、年間給与に対して厳密に計算した所得税額(一番右の箱)とは一致しません。

ですので、一番右の箱の灰色部分のように、源泉徴収額とあるべき所得税額には差が生じます。

これは、源泉徴収時には考慮されない、生命保険料控除などの各種控除が入ってきたりするためです。

また、1年間の源泉徴収と年末調整の結果は、法定調書にまとめて税務署に報告する必要があります。

では具体的な例で手順を説明していきます。

- 年末の役員報酬の支払日・・・2021年12月24日

- あなたは生命保険に加入しています

年末調整の手順は以下の通りになります。

なお、社長一人の会社の前提なので従業員からの年末調整書類の収集にかかる時間はゼロと仮定します。

(従業員がいる場合は、11月下旬までに給与所得者の扶養控除等申告書を各従業員から提出してもらう必要があります。)

step

1年末調整に必要な書類を作成

【2021年12月24日(年最後の役員報酬支払日)まで】

- 給与所得者の扶養控除等申告書を作成

- 生命保険料について、保険料控除申告書と保険会社から受け取った控除証明書類を添付

step

2年末調整計算を実施し、必要書類を作成

【2021年12月24日(年最後の役員報酬支払日)まで】

(細かい計算過程は長くなるので、概要だけ記載)

課税給与所得金額の計算 → 年調所得税額の計算 → 年調年税額の計算 の順に計算します。給与計算ソフトを使用している場合は、自動的に計算されます。

計算結果に基づいて、以下の必要書類を作成します。

- 源泉徴収簿(源泉徴収を記録して会社で保管するもの。給与計算ソフトを使用していれば別途作成する必要はありません。)

- 源泉徴収票(あなたの1年分の給与所得と源泉徴収額をまとめたもので、あなたが会社から受領します。個人の確定申告資料になります。)

step

3源泉徴収した12月分の所得税を納付

【2022年1月10日まで】

年末調整した結果の差額調整を含んだ12月給与分の源泉徴収分を、給与所得・退職所得等の所得税徴収高計算書(納付書)に記入し、納付します。

step

4法定調書等を作成・提出

【2022年1月31日まで】

法定調書には以下の2種類があります。

- 支払調書・・・会社が、社長であるあなたに、いくら役員報酬を支払い、源泉徴収額がいくらだったかを記載する書類です

- 法定調書合計表・・・すべての支払調書を合計した報告書です。会社はあなたへの役員報酬以外にも、弁護士、税理士などの専門家に報酬を支払う場合や、従業員に退職金を支払う場合にも源泉徴収を行います。これら全ての源泉徴収を総括する表です。

また、法定調書以外に提出が必要な書類が2つあります。

- 源泉徴収票・・・会社が、社長であるあなたに渡した源泉徴収票と同じ内容の書類です

- 給与支払報告書/総括表・・・給与の源泉徴収票の内容を市区町村に報告するための書類です。

これら4つの書類を税務署または市区町村役場に提出します。

- 支払調書、法定調書合計表、源泉徴収票・・・税務署へ提出

- 給与支払報告書/総括表・・・市区町村役場へ提出

以上になります。

【最後に】筆者が副業するなら絶対こうする

さて、この記事では副業で自分の会社を設立して役員報酬を受け取る場合の税金周りの手続きを見てきました。

ここまで読んで頂いた方は

と思ったかもしれません。そうです。会社経営にはめんどくさい手続きがたくさんあります。

自分の会社の役員報酬を主たる給与扱いした場合は、ただでさえ忙しい年末に、事務作業が増えることになります。

さらに、ここでご紹介したのはあくまで税金の手続きだけですが、他に重要になってくるのが保険(労災保険、雇用保険、社会保険)です。

1人会社の場合は社会保険だけですが、役員報酬に応じて社会保険料の計算が別途必要になったりします。

筆者がもし(会計士・税理士以外の)副業を行うとしたら、次のような基準でめんどくさくない(社会保険の加入の心配や、役員報酬にまつわる税務業務が少ない)スタイルを選ぶと思います。

- 通勤が必要ない自宅で可能な仕事

- 自分以外の労働者が必要ない仕事

- 儲けが少ない副業なら個人事業主

- 会社設立の場合は役員報酬をゼロにして会社に利益留保(この辺は副業の儲かり具合・税負担・事務手間を精査する必要があります)

この記事でご紹介しなかった手続きの詳細や、違うパターンでの手続きなども、随時記事にしていきたいと思います。

この記事が皆さんのお役に立てば幸いです。